Moet u nu juist in- of uitstappen met uw beleggingen?

03 dec

03 dec Elke belegger weet dat het cruciaal is om op het juiste moment in te stappen. Als de beurs zich op een dieptepunt bevindt, moet u aankopen. Nadat u een mooie rit naar boven heeft gemaakt, stapt u op het hoogste punt uit. Dit is dé manier om rendement te maken! Toch?

Timen: “Het op de juiste momenten in- en uitstappen op de beurs met als doel een optimaal rendement te behalen.”

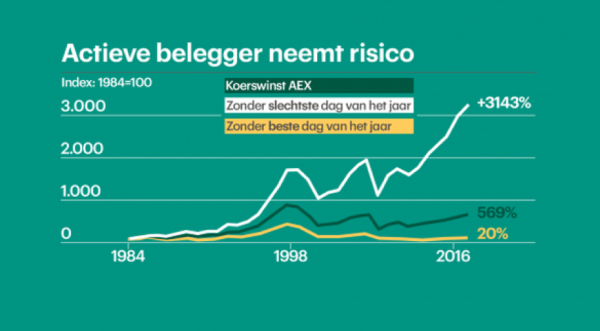

In de grafiek hieronder van RTL-Z wordt het verschil weergegeven tussen ‘goed’ en ‘slecht’ timen. Doet u het goed, dan heeft u 157 x zoveel rendement dan wanneer u het verkeerd timet. Dat is een enorm gat dat zomaar de verleiding kan geven om het te proberen.

Om goed te kunnen timen moet u weten wat de beurskoers op korte termijn gaat doen en weten of de huidige stand in lange termijnperspectief hoog of laag is. Kortom, het is dus van groot belang om te bepalen hoe de beurs ervoor staat.

Bron: RTL Z

Timen kan niet

Het probleem is echter dat niemand het antwoord weet wanneer de juiste tijd is. Dit komt omdat beursdalingen bijna altijd onvoorspelbaar zijn. Denk maar aan de Brexit, de handelsoorlog tussen de Verenigde Staten & China en niet te vergeten; de coronapandemie. Deze situaties zorgden voor dalingen op de beurs. Daar tegenover staat dat de oplevingen na deze crises erg opvallend zijn. En hier schuilt een probleem, want als belegger moet u twee keer goed timen. Namelijk als u uit de markt stapt en als u weer terugkomt. Onderzoek wijst uit dat het niet kan. Het gevolg? U heeft een slechter beleggingsresultaat en uw verwachtingen komen niet uit.

Toch is het verleidelijk en ik hoor vaak de reden om het nu anders te doen; "De stand van de maan is nu ongunstig", "Volgens de astrologie moet in 2019....", "Ik las een artikel waarin een beleggingsexpert...", "Ik maak technische analyses en de trend is nu echt...".

Meestal zijn dergelijke beslissingen emotioneel gedreven. Angst voor verlies of juist hebzucht zijn bekende gevoelens die ons gedrag sturen. Een mooi voorbeeld van beleggingsbeslissingen op basis van emotie is: hoogtevrees. Gevoed door de media krijgen beleggers bij recordstanden van aandelenindices vaak hoogtevrees: “What goes up must come down.”

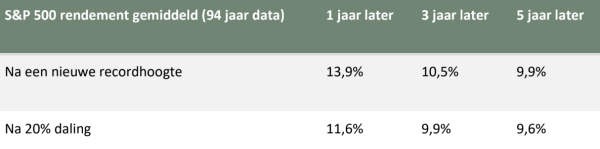

Alleen het feit is dat aandelenkoersen niet onderhevig zijn aan de wetten van de natuur. Het voelt logisch en hoogtevrees bevestigt het onderbuikgevoel, maar gelukkig hebben we met beleggen geen last van de zwaartekracht. Het is gewoon een slechte analogie om de zwaartekracht te relateren aan de hoogte van de aandelenkoersen. Daarnaast kan men met cijfers uit het verleden aantonen dat na een recordstand van aandelenkoersen, het rendement niet slechter is dan na een daling. Uit onderzoek van Dimensional blijkt dat de rendementen zelfs beter zijn na het aantikken van een recordstand in vergelijking tot rendementen na een daling van 20%, dit is gemeten op basis van rendementen van de S&P 500.

Als het mogelijk zou zijn om te timen dan zouden crises niet plaatsvinden en zou iedereen makkelijk rijk worden. De realiteit is echter anders en tóch mooi. Kijk nog eens naar de bovenstaande grafiek van RTL-Z. Daarin staat ook dat een belegger die in 1984 begon een rendement heeft van 569% (en dit is nog zonder dividend!). U heeft dan al die jaren niets gedaan en uw geld het werk laten doen. Een goed rendement is het gevolg. Een bijkomend voordeel is uw gemoedstoestand. Het doorlopend volgen van de beurs levert namelijk onrust op. Veel mensen zijn erg betrokken bij hun vermogen en merken het aan.

Wat kunt u dan wel doen?

We kunnen uitsluiten dat timen niet kan, omdat niemand weet wat gaat gebeuren. Beleggen werkt wel als u de tijd heeft en koersschommelingen aan kunt. Het makkelijkste om dat te bereiken? Maak een financieel plan en beleg richting uw persoonlijke doel. Het belangrijkste? Kijk niet te vaak en laat iemand met minder emotionele betrokkenheid over uw vermogen u helpen bij beslissingen. Uiteraard help ik u hier graag bij.

Wit u hier meer over weten?

Neem gerust contact met mij op via 06-5355 7812 of martin.vanas@finvida.nl.

- Labels

- Beleggen